Te laat is soms echt te laat……

Veel ondernemers in het MKB hebben een holding en één of meerdere werkmaatschappijen. Dat is om allerlei redenen een goede constructie om te ondernemen. Wanneer de onderneming echter is gestopt kan de constructie leiden tot onbedoelde belastingheffing.

Ondernemen in het MKB

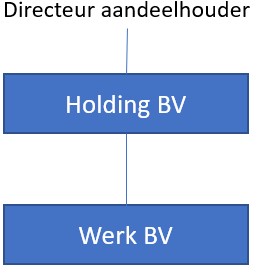

Veel ondernemers in het MKB kiezen ervoor om te ondernemen in een zogenaamde holdingconstructie: De persoon van de ondernemer (directeur aandeelhouder) heeft de aandelen van een Holding-BV. De Holding-BV heeft de aandelen in een (of meerdere) Werk-BV(‘s) waarin de feitelijke onderneming wordt uitgeoefend. Schematisch ziet het er dan als volgt uit:

De winsten in de Werk-BV kunnen, als gevolg van een faciliteit in de vennootschapsbelasting (deelnemingsvrijstelling), onbelast worden uitgekeerd aan de Holding-BV. Hierdoor zijn de gemaakte winsten niet meer blootgesteld aan het ondernemingsrisico in de Werk-BV. Door dezelfde faciliteit kan de Holding-BV de aandelen in de Werk-BV onbelast verkopen. Op deze manier kan een bedrijfsopvolging eenvoudig en zonder directe belastingheffing verlopen. Een prima constructie dus, fiscaal voordelig en risicobeperkend. Maar toch……..

Toen ging het mis!

De directeur aandeelhouder (hierna: dga) had jarenlang een aannemingsbedrijf gehad, dat flink was gegroeid. Zo’n 15 jaar geleden is het aannemingsbedrijf (de Werk-BV) verkocht voor iets meer dan 8 miljoen euro. Door deze verkoop en de jarenlange winstuitkeringen bedroeg het vermogen van de Holding-BV toen bijna 20 miljoen euro.

De dga besloot destijds om in onroerend goed te gaan beleggen, daar had hij immers verstand van. Bij de bank werd er ca. 10 miljoen bij geleend en er werd een onroerend goedportefeuille aangeschaft van 30 miljoen euro. Jaarlijks leverde dit onroerend goed tussen de 3 en 5% rendement op, dat belast werd met vennootschapsbelasting. Er werd zoveel mogelijk herbelegd om de onroerend goedportefeuille te laten groeien.

Recent overleed de dga. Hij had een dochter die tevens de erfgenaam was, van -vooral- de aandelen in de Holding-BV met een eigen vermogen van inmiddels ruim 35 miljoen euro.

Hoe ging het fiscaal?

Allereerst moest er 26,9% (tarief 2021) belasting betaald worden over de waarde van de aandelen van Holding-BV vermindert met de oorspronkelijke verkrijgingsprijs (aanmerkelijk belang). Deze rekening bedroeg ongeveer 9,5 miljoen euro.

Het restant van ca. 25 miljoen euro werd belast met erfbelasting, dat kostte ook nog eens bijna 5 miljoen euro.

In totaal moest er dus bijna 14,5 miljoen aan de fiscus worden betaald oftewel meer dan 40% van het totale vermogen.

De hoge belastingaanslagen maakten dat veel onroerend goed -ongepland- moest worden verkocht om de fiscus te kunnen betalen. Door deze min of meer gedwongen verkoop leverde het onroerend goed minder op dan bij een verkoop die goed tevoren zou zijn voorbereid.

Had dit anders gekund? Ja, en sterker het had anders gemoeten. Er zouden hier aanzienlijke bedragen aan belasting bespaard kunnen worden als ik tijdig geraadpleegd zou zijn.

Neemt u gerust contact op als u twijfelt over uw fiscale positie, ik help u graag.