Staatssecretaris voor Mediation: Ik word genoemd en ik ben gevraagd…….

Wie kent hem niet, Prof. Dr. Ir. P. Akkermans? Voor de jeugdigen, ga maar eens zoeken op Youtube bijvoorbeeld: Prof. Dr. Ir. Akkermans wordt genoemd – YouTube

Een Staatsecretaris voor mediation of misschien beter, professionele geschilbeslechting, zou dat een goed idee zijn?

Vanochtend zat ik heel lang in de auto. Zoals gebruikelijk (zeven vinkjes he) luisterde ik naar Radio 1.

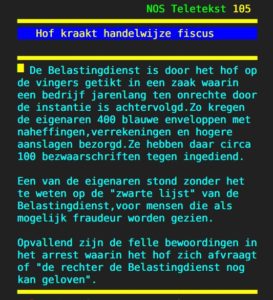

Allereerst was er een advocate die 140 mensen bijstond in de Toeslagenaffaire. Ze klonk bijna net zo wanhopig als de mensen die ze moest bijstaan. Het is ook om gek van te worden, gezinnen kapot gemaakt, mensen aan de financiële afgrond gebracht, kinderen uit huis geplaatst en een Belastingdienst die het werk allemaal niet aankan…… Mensen die de gang naar de rechter hebben gemaakt moeten nu eerst geholpen worden, dat betekent dat mensen die wat minder mondig waren nóg veel langer op hun geld moeten wachten….

Zolang we dit soort problemen uitsluitend via juridische kaders proberen op te lossen, dan vrees ik dat we tot 2030 met de toeslagenaffaire geconfronteerd blijven.

Ik zou kiezen voor een pragmatische oplossing, zoveel mogelijk passend binnen de wettelijke kaders, maar met als prioriteit: Los het op! Teams met een ervaren mediator en persoonlijk contact met de slachtoffers: luisteren, kaders bekijken en eruit komen!

Toen werd ik gebeld door een klant: Quintus kun je helpen met mensen die géén bezwaar hebben gemaakt tegen de box 3 heffing in 2017 en 2018? De Staatssecretaris zei vorige week nog hiermee bezig te zijn en te komen met een voorstel. Maar de gedupeerden hebben wel (teveel) belasting betaald op grond van een Belastingwet die in strijd was met het hogere Europese recht…….. Dan kun je toch niet verkopen dat je de gevolgen van “illegale” belastingwetten toch handhaaft? Wat gebeurt er dan met de belastingmoraal van burgers? Moet ik naar de burgerlijke rechter voor onrechtmatige overheidsdaad of direct naar de Europese rechter of toch maar wachten op de Staatssecretaris?

Of, in gesprek gaan met de gedupeerden, persoonlijk uitleggen en naar ieders bijzondere situatie kijken? Fiscale mediation dus……

De rechtspraak is zwaar overbelast. Wat zou het fijn zijn als dit opgelost werd. Als mede-oprichter van het Manifest Stappen in Conflictbemiddeling Stappen in Conflictbemiddeling sprak ik deze week over de invoering van een mediationclausule in overeenkomsten. Heel globaal komt dat neer op: Als partijen ergens een conflict over krijgen dan proberen ze eerst om er samen met mediation uit te komen. Bemiddelingsclausule – Wikipedia

Natuurlijk zou dat partijen heel veel geld en tijd schelen én de rechtelijke macht ontlasten. Dus waarom doen we het dan niet?

In Nederland hebben we twee grote kwaliteitsregisters voor mediators. MfN Home – MFN-register (mfnregister.nl) is de oudste en heeft in de jaren ’80 veel baanbrekend werk verricht. Tegelijkertijd zit daar -let op dit is een mening- ook de Wet van de remmende voorsprong: Er is maar weinig innovatie en het idee mediation wordt wel erg star begrepen. Hierdoor zijn er diverse aangesloten verenigingen weggelopen en is lang niet iedereen meer tevreden. Later is het ADR-register Professional certified and registered ADR practitioners (adr-register.com) opgericht en dat hanteert dezelfde kwaliteitseisen voor mediators als het MfN, maar er is veel meer ruimte voor innovatie en nieuwe vormen van geschilbeslechting. Mede om deze redenen groeit het ADR heel snel.

Nu willen veel mediators al heel lang dat mediation bij Wet geregeld wordt. Maar……. De mediationregisters zijn in een staat van permanent conflict: tot een goede samenwerking komen om één beroepsgroep te vertegenwoordigen is kennelijk niet mogelijk. Kan iemand daar alsjeblieft eens een mediator naar toe sturen……

Kortom de roep een Staatssecretaris voor mediation klinkt steeds luider en…… Ik word genoemd en ik ben gevraagd…………

Zou jij ook mediator willen worden? Dat kan Artio Academie biedt de basisopleiding en alle belangrijke specialismen aan op het allerhoogste niveau kijk op: www.artio-academie.nl